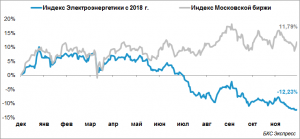

Индекс электроэнергетики в 2018 г. оказался на четвертом месте по темпам снижения после индексов потребительского, финансового и транспортного секторов, потеряв более 12,2%. Но финансовые результаты компаний сектора далеко не настолько плачевны.

76% компаний, входящих в индекс, нарастили выручку (мы приводим финансовые показатели LTM – за предыдущие 12 месяцев, на момент публикации отчетов за III квартал и сравниваем их с аналогичными показателями за III квартал 2017 г.). 12 из 21 компании показали рост EBITDA, 10 – рост чистой прибыли.

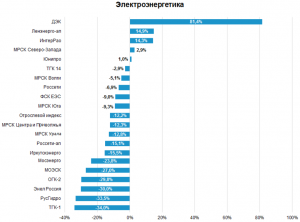

Сектор можно условно разделить на две категории: компании, занимающиеся генерацией и распределительные компании. Среди акций распределительных компаний в плюсе завершают год только «префы» Ленэнерго, благодаря своей особенной дивидендной политике. Как ни странно, но Ленэнерго также оказалась единственной компанией, снизившей выручку по итогам последних 12 месяцев. Это произошло из-за высокой базы IV квартала 2017 г., когда компания получила пиковую выручку от тех. присоединений. Выручка от передачи электроэнергии у нее, как и у остальных, выросла.

В России наблюдается устойчивый плавный рост потребления электроэнергии, а учитывая формирование цен путем установления государственных тарифов, которые ежегодно индексируются. Органический рост выручки – естественный процесс, который продолжится в будущие годы. Вслед за выручкой большинство компаний сектора наращивают чистую прибыль и EBITDA. Почему же тогда падают акции?

Дело в больших расходах на инвестпрограммы, которые регулярно пересматриваются в сторону увеличения вслед за ростом финансовых показателей. Таким образом, увеличение доходов лишь в небольшой степени распределяется между инвесторами. Последний год на рынке ходили активные разговоры о резком росте инвестпрограмм в рамках цифровизации сетей. Поэтому пока Минэнерго не опубликует обновленные планы по инвестициям на ближайшие годы, инвесторы продолжат занимать выжидательную позицию.

Вместе с тем стоит отметить, что после принятия новой дивидендной политики Россетями и ее дочками распределение доходов между акционерами стало более прозрачным, а дивиденды более предсказуемыми. Этот позитив сектору еще предстоит отыграть. Дивидендная доходность наиболее ликвидных МРСК и ФСК ЕЭС в 2019 г. будет двузначной.

Среди компаний сектора нашими фаворитами на следующий год стали акции Ленэнерго-ап, ФСК ЕЭС и МРСК ЦП. Это в большей степени защитные истории, которые можно сравнить с бессрочными облигациями. Рост акций возможен в случае прогнозов по снижению CAPEX в будущем, либо при ререйтинге российского рынка в целом, когда дивидендная доходность начнет возвращаться к исторически нормальным значениям.

Генерация

В генерации явными фаворитами должны были стать входящие в Газпром энергохолдинг (ГЭХ) ОГК-2, ТГК-1, Мосэнерго и примкнувшая к ним Интер РАО. Все перечисленные компании завершили цикл инвестиций по программе ДПМ-1 и, либо прошли пик платежей за новые мощности, как Мосэнерго, либо подходят к нему, как ТГК-1, ОГК-2 и Интер РАО.

Компании отрасли имеют высокую доходность денежного потока (FCF/Капитализацию). По итогам года, Интер РАО, вероятно, потеснит Энел Россия в четверке лидеров. Последняя имеет не совсем ясные перспективы после продажи Рефтинской ГРЭС, а Интер РАО только выходит на пик отдачи от инвестиций.

После окончания инвестиционного цикла у тройки компаний ГЭХа должен был наступить цикл распределения прибыли, однако они, как и материнский Газпром, оказались не слишком щедрыми. Доля прибыли, распределяемая на дивиденды, осталась в районе скромных 25%. У Интер РАО похожая ситуация. Компания накапливает на счетах большой объем кэша и не спешит полностью направлять весь денежный поток на дивиденды. Вскоре стартует ДПМ-2, однако желающих купить акции под рост бизнеса пока может быть немного.

Акции Интер РАО как раз получили толчок к росту после выкупа своих акций у ФСК ЕЭС и Русгидро в этом году, что породило надежды на принятие более стимулирующей дивидендной политики, однако в ходе дня инвестора никакие планы на этот счет озвучены не были.

Длинные инвестиционные циклы, низкие дивиденды – все это способствует снижению интереса среди инвесторов. Эти проблемы максимально сказались на динамике акций Русгидро, потерявших с начала года 33,5%. Компания, которая должна быть естественно прибыльной за счет низкой себестоимости гидрогенерации, «тянет» убыточные распределительные сети Дальнего Востока, имеет непредсказуемую величину дивидендов из-за регулярных списаний по итогам отчетного года.

Фаворитом отрасли можно назвать Интер РАО с прицелом на ДПМ-2, использование накопленного кэша для покупки прибыльных активов и рост дивидендной доходности. Русгидро может быть интересной для спекулятивных покупок после сильного снижения на исключении из индексов и неопределенности по поводу возможных списаний в IV квартале.

Сергей Сидилев, Сергей Гайворонский

БКС Брокер