В рамках экспертно-аналитической работы Фонд Росконгресс и InfraOne Research – исследовательское подразделение группы компаний InfraOne – выпустили новый обзор «Инвестиции в инфраструктуру – 2020». В многостраничном документе анализируются современное состояние рынка, его ключевые тренды и сделан прогноз развития на 2020–2021 годы.

Частные инвесторы ждут ясности со стороны государства по проектам, которые планируется запустить.Расходы бюджетов всех уровней на инфраструктуру в 2019 году были на уровне 2 трлн руб. и выросли в текущих ценах почти на 200 млрд руб. По отношению к ВВП объём бюджетных вложений по итогам 2019 года вырос всего на 0,1 п. п. — до 1,8%. Слабый рост во многом связан с «размытостью» Комплексного плана и отсутствием конкретики по многим проектам.

В 2019 году государство и частные инвесторы вложили в инфраструктуру 4,9 трлн руб., это всего на 0,5% больше, чем годом ранее. Соотношение государственных и частных инвестиций в проекты сдвинулось в сторону первых.

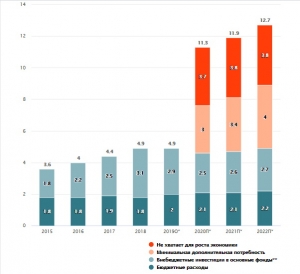

Инвестиций по‑прежнему недостаточно для развития инфраструктуры, их большая часть идёт на поддержание имеющихся объектов. Для значительного экономического роста за счёт инфраструктуры, по оценке InfraOne Research, не хватает как минимум 6,7 трлн руб. в 2020 году, а к 2022 году эта сумма может возрасти до 7,8 трлн руб.

Предполагаемая динамика инвестиций в инфраструктуру России и инфраструктурные потребности c 2015 по 2022 г., трлн руб. Источник: данные Росстата, Казначейства, расчеты InfraOne Research

Источник: данные Росстата, Казначейства, расчеты InfraOne Research* Расчет инвестиций федерального бюджета в инфраструктуру за 2019 год сделан по ежемесячным отчетам Казначейства, скорректированная оценка появится в мае 2020 года. При оценке инвестиций не учитывались расходы на оборонный сектор и взносы в уставные капиталы госкомпаний. При расчете прогноза трат на инфраструктуру в 2020–2022 годах для федерального бюджета аналитики InfraOne Research брали за основу укрупненные коды видов расходов, так как в бюджете на плановый период более детальная разбивка отсутствует. Но общая цифра не отражает реальной ситуации (так как включает, например, субсидии на авиа- и железнодорожные перевозки), поэтому также учитывалась пропорция исполнения бюджета по конкретным кодам видов расходов в предыдущие годы. Так как отчетные данные Казначейства за декабрь 2019 года по состоянию на конец января 2020‑го отсутствуют, оценка инфраструктурных трат региональных бюджетов за весь 2019 год строится на среднем приросте их расходов в последний месяц за три предшествующих года. А прогноз этих расходов на 2020–2022 годы предполагает ежегодный прирост инвестиций в инфраструктуру в объеме не меньшем, чем за предшествующие три года.

** Внебюджетные вложения в инфраструктуру оценивались на основе данных о структуре инвестиций в основной капитал по видам экономической деятельности: этот показатель был очищен от расходов на строительство недвижимости, инвестиций, которые делают промышленные предприятия, обрабатывающие производства, сельскохозяйственный сектор, от финансовых операций и торговли. В эту категорию вошли инвестиции госбанков и госкомпаний, частного бизнеса, инвесторов из‑за рубежа.

Крупные инвесторы готовы вкладывать средства в инфраструктурные объекты, но в настоящий момент на рынке недостаточно готовых проектов.Минимальная дополнительная потребность инфраструктуры в инвестициях на 2021 год составляет 3,4 трлн руб., а для ускоренного развития экономики требуется 7,2 трлн руб. Специалисты InfraOne Research полагают, что даже первую потребность «закрыть» в ближайшие год-два не удастся.

Потенциальный объём внебюджетных вложений за год вырос, по оценке InfraOne Research, на 7,5–12,6%. Частные игроки готовы инвестировать в инфраструктуру до 2,5–2,9 трлн руб. Однако большую часть этих средств (73%) могут обеспечить компании, связанные с государством или принадлежащие ему, причём их доля в 2019 году выросла. Ограничением для внебюджетных вложений остаётся недостаток на рынке готовых и качественных проектов, объём которых будет интересен крупным инвесторам (дороже 5‑6 млрд руб.).

Остаётся неясным, как закон касательно соглашений о защите и поощрении капиталовложений, который сейчас находится в проектной стадии, повлияет на частные вложения в инфраструктуру

Государство планирует стимулировать частные вложения, но законопроект, касающийся соглашений о защите и поощрении капиталовложений (СЗПК), по мнению экспертов InfraOne Research, в принятом после первого чтения виде скорее замедлит рост вложений в инфраструктуру. Де-факто документ меняет значительную часть базовых принципов концессионного и ГЧП-законодательства. Запускать новые проекты, особенно в транспортной или социальной сфере, инвесторам станет невыгодно.

В то же время в Минфине полагают, что СЗПК могут привлечь до 30 трлн руб. инвестиций в течение следующих трёх-четырёх лет. Ни одна страна не инвестировала в новые проекты в таком объёме в столь сжатый срок.

По расчётам InfraOne Research, общий объём заключённых за 2019 год соглашений на концессионном рынке снизился по сравнению с прошлым годом на 44% (до 312 млрд руб.), а их количество упало на 10% (до 67). Падение объёма инвестиций связано с уменьшением числа проектов дороже 50 млрд руб. с трёх в 2018 году до одного в прошлом году (им стал обход Тольятти с мостом через Волгу). Но говорить, что интерес к инструменту упал, нельзя: количество запущенных концессий в квалифицированном сегменте рынка (проекты свыше 1 млрд руб.) осталось тем же — 31 проект.

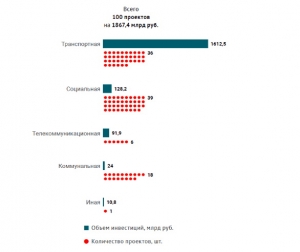

В обновлённый национальный перечень перспективных проектов, которые могут быть запущены в ближайшие один-три года, вошло 100 инициатив на сумму 1,87 трлн руб. Но ближе всего к запуску, по оценке InfraOne Research, лишь 16 проектов с объёмом заявленных инвестиций около 290 млрд руб. С момента публикации предыдущей версии перечня (июнь 2019 года) до заключения соглашений дошли 16 проектов на 258,6 млрд руб. Одновременно список покинули многие мегапроекты, но не по причине подписания, а наоборот: их шансы на запуск в ближайшие годы снизились по сравнению с более ранними прогнозами InfraOne Research.

Отраслевое распределение проектов национального перечня Источник: анализ и расчеты InfraOne Research

Источник: анализ и расчеты InfraOne ResearchПо объёму инвестиций в перечне перспективных проектов лидирует транспортная сфера с 86% от всех планируемых вложений, а по количеству — социальная с 39 инициативами. Большую часть проектов перечня планируется реализовать на региональном уровне (62 проекта), но по вложениям впереди федеральные инициативы (986 млрд руб.). Они же, по расчётам специалистов InfraOne Research, и более готовы к реализации: их средняя оценка — 3,3 из 5, в то время как у региональных и муниципальных — 2,2 и 3,1 соответственно.

Число проектов, запланированных к реализации в ближайшее время, в целом равномерно распределено по территории страны: в каждом из федеральных округов их насчитывается от 12 до 20. Исключение составляют Южный федеральный округ, где, по оценке InfraOne Research, могут запуститься только шесть проектов, и Северо-Кавказский федеральный округ, у которого таковых нет совсем. При этом самые капиталоёмкие, как и всегда, сконцентрированы в Центральном федеральном округе: на его 14 проектов, вошедших в перечень, требуется почти треть всех инвестиций — 558,9 млрд руб. Они же и ближе всего к запуску: четыре оценены на 5 и столько же — на 4.

Перспективы для роста объёмов инвестиций в инфраструктурные проекты в России в 2020 годуПервый год выполнения задач майского указа существенно не повлиял на рынок инфраструктуры. Несмотря на то, что один только Комплексный план развития магистральной инфраструктуры требует минимум 3,26 трлн руб. внебюджетных инвестиций до 2024 года, для рынка концессий и ГЧП это не стало катализатором. Органы власти, особенно региональные, продолжают использовать более близкий им инструмент госзакупок, а инвесторов по‑прежнему ограничивает отсутствие на рынке проработанных проектов.

Планы по запуску проектов могут быть реализованы, если существенных изменений на рынке инвестиций в инфраструктуру не произойдёт и регулирующее его законодательство останется стабильным. На освоение нового инструмента, как показывает практика, может уйти не менее трёх-пяти лет.